Modele życia finansowego (4 z 5). Precz ze zmorą “mieszanych uczuć”!

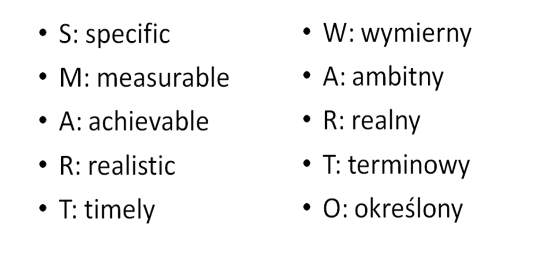

W poprzedniej sesji „Modele życia finansowego” dokonaliśmy próby uchwycenia najważniejszych cech naszej cywilizacji. Nadmiar informacji i kłopoty z właściwą ich selekcją oraz dominująca ideologia konsumpcyjna stanowią poważne bariery na drodze do wolności finansowej. Szansą na realizowanie świadomego życia celowego są liczne techniki, których systematyczne – i racjonalne – stosowanie umożliwia nam osiąganie starannie przemyślanych celów. Zaproponowaliśmy jeden z najlepszych modeli „panowania nad materią” i dążenia do celu SMART/WARTO. Nawiązaliśmy również do sprawdzonych i użytecznych w codziennej praktyce koncepcji Harva Ekera (więcej na www.harveker.com oraz www.millionairemindintensive.com). Eker to wytrawny znawca wszechstronnego rozwoju osobistego i sposobów osiągania pożądanych celów finansowych dzięki efektywnej pracy z tzw. twórczą nieświadomością.

Harv Eker zapewnia nam obfitość technik minimalizujących ryzyko finansowej porażki w dłuższej perspektywie życia. Jeżeli sięgnąłeś już po książkę Bogaty albo biedny polecamy bardzo sumienną praktykę „Siedemnastu różnic w myśleniu i działaniu między ludźmi bogatymi a biednymi i z klasy średniej” zawartych w części drugiej książki Ekera. Możesz także skorzystać z jego anglojęzycznego newslettera, który dostarcza jeszcze więcej inspirującej wiedzy do praktycznego zastosowania. Na pewno wielu z nas, zwłaszcza przy pierwszej lekturze, może razić – a nawet skutecznie zniechęcać – nieustanne zapewnianie o niewiarygodnych możliwościach ludzkiego ducha (i psychiki) oraz niebywałej łatwości, z jaką każdy z nas może w szybkim tempie zdobyć ogromną fortunę. Mnie trochę to zniechęca. Oto garstka osobników (płci obojga) zapatrzona m. in. w techniki NLP i inne modne ostatnio koncepty niekiedy wręcz uzurpuje sobie prawa i potęgę właściwą samemu Bogu. NLP czerpie pełnymi garściami z dorobku chrześcijaństwa i spuścizny Biblii, ale stara się „zacierać ślady”. Do wielu technik NLP warto jednak sięgnąć, odwołują się one bowiem do naturalnych, że tak to ujmę, zasobów naszej kreatywności, samokontroli, cierpliwości i odwagi.

Wykonaj proszę 1 zadanie i odpowiedz na pytania:

Dlaczego w naszej epoce – i cywilizacji Zachodu – w której żyjemy bardzo realną perspektywą jest osiągnięcie ogromnej fortuny, a nawet wolności finansowej w czasie krótszym niż 5 lat?

- Jeśli możesz – a prawdopodobnie TAK – daj kilka dni wolnego wszystkim Twoim wątpliwościom, lękom i negatywnym uczuciom. Pozwól, by Twój świat wypełniła po brzegi nieograniczona wyobraźnia.

- Czy w świecie Twojej wyobraźni, pozbawionej lęku i wątpliwości, jesteś w stanie osiągnąć najbardziej ambitne marzenia?

- Czy możesz w tym czasie zapisać wszystkie pomysły (i marzenia), jakie przyszły Ci do głowy, by potem sprawdzić, które nadają się do wykorzystania w Twoim życiu?

Jeżeli uważasz to ćwiczenie za niewarte czasu i energii przeczytaj biografie takich ludzi, jak Oprah Winfrey, Adam Małysz, Henry Ford, John Lennon, Sting, Karol Wojtyła (a potem Jan Paweł II), Bracia Lumière, czy słynny, powielany w niezliczonych serwisach internetowych życiorys Abrahama Lincolna ( i dziesiątek innych biografii ludzi wielkiego formatu). Wiesz co jest ich cechą wspólną? Ich życiorysy są naznaczone taką liczbą porażek i trudności, a nawet wydarzeń wyjątkowo dramatycznych, że im, w całym życiu, nie powinno się udać nic szczególnego. Nie powinno, a jednak stało się zgoła inaczej.

W jednej z zasad bogactwa Eker zauważa:

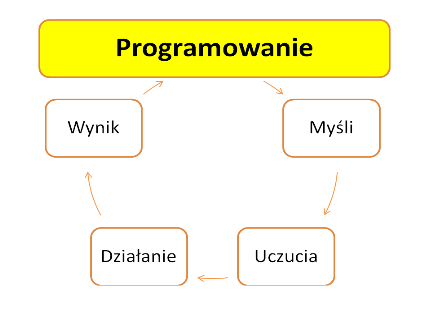

Świadomość to obserwacja własnych myśli i działań, która pozwala ci dokonać prawdziwego wyboru w obecnej chwili, zamiast działać na podstawie wcześniejszego programowania.

W poprzedniej sesji zapowiedzieliśmy, że z koncepcją Ekera świetnie korespondują idee innego amerykańskiego ideologa zamożności i obfitości. Jest nim Anthony Robbins, showman, trener rozwoju osobistego i właściciel kilku intratnych biznesów edukacyjnych. Najciekawszą książką przełożoną na język polski jest Obudź w sobie olbrzyma (tytuł oryginalny: Awaken The Giant Within). Zajrzyj także na jego stronę www.tonyrobbins.com.

Mieszane uczucia w stosunku do pieniędzy

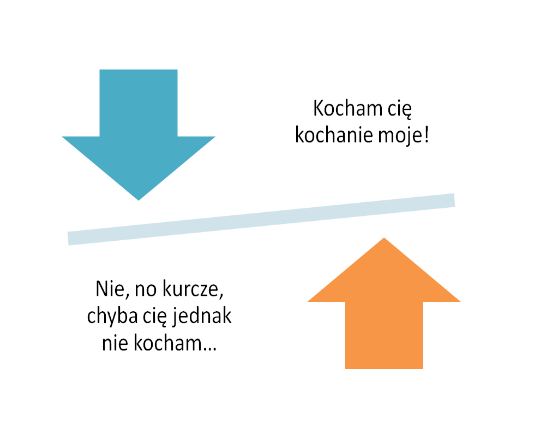

To, co wydaje nam się najcenniejsze w bogatej i oryginalnej twórczości Robbinsa, to skoncentrowanie naszej uwagi na koszmarze, jakim jest tzw. ambiwalencja uczuć. Ten, nawiązując do poprzedniej sesji, kolejny Upiór, osłabia lub paraliżuje siłą sprawczą naszych decyzji i działań. Kiedy masz do czegoś ambiwalentny stosunek Twoje życie będzie przypominało próbę jazdy samochodem z zaciągniętym hamulcem ręcznym. Równie dobrze może to być także jazda sportowym samochodem, który ma 7 biegów, ale Ty wykorzystujesz tylko 3 lub maksymalnie 4. Dlaczego? Bo masz wątpliwości i całą masę obaw co może się stać, jeśli wykorzystasz cały potencjał, jaki masz do dyspozycji.

Chciałbyś naprawdę porządnie się rozpędzić, ale w głowie masz paraliżujący chaos i mnóstwo kuriozalnych pytań (bez odpowiedzi). A co będzie, jeśli pojadę za szybko? A co jeśli nie wyrobię się na zakręcie? A jeśli zawiodą hamulce? A jeśli na wyższych biegach silnik spali za dużo paliwa? A może odpadnie koło? Urwie się zderzak? Przednia szyba nie wytrzyma naporu powietrza, wpadnie do środka i zniszczy tę piękną skórzaną tapicerkę;)?

Masz potężną maszynę, ale obawiasz się użyć w pełni jej możliwości! My, wspaniali i niezwyciężeni faceci, chętnie rozpowszechniamy dowcip o „panience, co chciałaby, ale się boi”. A jednak sami czasami skrzętnie ukrywamy nasze własne obawy (całkiem dorosłym już Niewiastom również zdarza się tak postępować).

Ten koszmar mieszanych uczuć pokażmy w prostym wyobrażeniu graficznym.

Na czym polegają nasze mieszane uczucia w stosunku do pieniędzy? Wymieńmy te, które prawdopodobnie najczęściej dają się nam we znaki. Niekiedy pozwalamy tym uczuciom dojrzewać i krzepnąć przez całe życie! Robimy to tak długo i tak obsesyjnie, że zaczynamy wręcz z całego serca nienawidzić „podstępnej” mamony – a więc także wszystkich, którzy mają jej więcej niż my.

Oto bardzo prawdopodobna lista owych mieszanych uczuć w stosunku do pieniędzy.

- Nie wiemy co dokładnie oznacza dla nas bogactwo i duża kasa. Może 2, a może 5 tysięcy miesięcznie? 100 tysięcy, milion, a może 10 milionów rocznie? Może własny dom na przedmieściach, a może mieszkanie w dobrej dzielnicy? To naprawdę duży problem większości z nas. Jeśli Ty także rozpoznajesz jego destruktywne objawy w swoim życiu już TERAZ wypowiedz mu bezwzględną wojnę. Jednym z wielu sposobów na uporanie się z tym problemem jest model SMART/WARTO, o którym wspomnieliśmy w poprzedniej sesji. Poszukaj jednak także innych sposobów. Niektóre z nich znajdują się w sesjach naszego Kursu: znajdź je!

- Całkiem możliwe, że chcielibyśmy zarabiać milion netto rocznie (to już coś, to już jakiś konkret), ale pojawiają się rozmaite obawy, kiedy tylko zobaczymy ten pierwszy milion na naszym koncie. A co, jeśli nastąpi hiperinflacja i wszystko stracę? Co zrobię z tym milionem? Zainwestuję go i pomnożę moje bogactwo, czy kupię dom i samochód? Ale w co inwestować? Może lepiej trzymać w banku? A może powinienem go w części przeznaczyć na potrzeby dorastających dzieci? Jaka to powinna być część? Czy złożona na lokacie bankowej, czy inwestowana w TFI? A może lepiej kupić mieszkania dla dzieci? Gdzie? Jak duże? Nowe, czy z rynku wtórnego?

- Jeżeli jesteś doradcą finansowym lub agentem ubezpieczeniowym z pewnością na co dzień masz do czynienia z klientami, którzy mają naprawdę dobre chęci i spore nadwyżki finansowe do zagospodarowania. A jednak niekiedy trudno zmotywować ich do dokonania wyboru i podjęcia decyzji, której będą trzymać się dłużej niż kilka miesięcy – niż rok, czy dwa lata. Zdarza się często, że na początku roku klient chce ubezpieczyć się na życie i skorzystać z innych ofert ubezpieczeniowych przeznaczając na ten cel 300, 500 czy 4000 złotych miesięcznie. Ale już pod koniec roku dzwoni do Ciebie, by zapytać, czy da się z wpłaconych kwot część pieniędzy wypłacić, bo pojawiły się nowe okoliczności w jego życiu, które zmuszają do poważnej korekty pierwotnych, długofalowych planów. Nie inaczej jest z lokowaniem i inwestowaniem oszczędności. Kiedy tylko TFI nie przynoszą odpowiednio dużych zysków (lub przynoszą, co się zdarza, spore straty) przerzucamy się do lokat bankowych lub kupujemy obligacje Skarbu Państwa.

Na pytanie w co inwestować nie ma idealnej odpowiedzi. Nigdy jej nie ma przed gruntowną analizą rynków finansowych, własnych celów i własnych możliwości! Na pytanie jak inwestować – jest raczej dość dobra odpowiedź pośrednia: najpierw musisz przejść gruntowaną edukację finansową, zadbać o własne kompetencje, no i umieć wybrać dobrego doradcę finansowego.

Jest natomiast dość prosta odpowiedź na dwa inne pytania:

Czy warto inwestować? TAK!

Dlaczego warto inwestować? Bo to najskuteczniejszy sposób na osiągnięcie zamożności i wolności finansowej.

Jeśli masz sprzeczne, mieszane uczucia w stosunku do pieniędzy pozbądź się ich! Jeśli tego nie zrobisz – one mogą pozbyć się… Ciebie trzymając Cię w ciągłym szachu i opóźniając lub po prostu paraliżując Twoje działania.

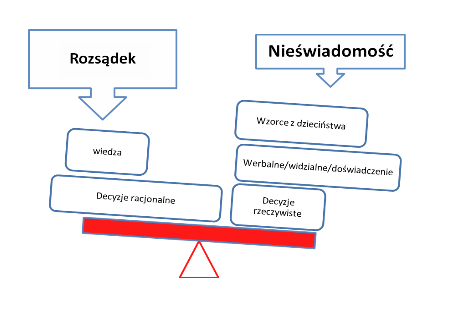

Rzuć, proszę, okiem jeszcze na ten diagram.

Pierwowzór tego myślenia bierze swoje źródło z Biblii: „Jak człowiek myśli w swoim sercu, takim też jest” (tłum. z Biblii angielskiej NIV, Księga Przysłów 23:7). Zwróć uwagę na środek (centrum) piramidy. Integralność to jedno z najcenniejszych osiągnięć myśli ludzkiej, jakie przeniknęło do nowoczesnego biznesu. Integralność oznacza spójność i adekwatność myśli, słów i czynów. To, co myślisz winno przejawiać się w Twoich słowach, te zaś znajdować odzwierciedlenie w Twoich czynach. Łatwo powiedzieć, trudno zrealizować, ale naprawdę to jest możliwe, to się da zrobić. Jeżeli jednak jesteś naprawdę ambitny i spragniony jak najlepszego życia przywyknij jak najszybciej do tego, że budowanie integralności będzie „stałą zmienną”, permanentnym wysiłkiem po kres Twoich dni.

Ten wysiłek powinieneś podjąć niezwłocznie. To nie jest tak, że dopiero kiedy będziesz bogaty powinieneś trzymać się takich szlachetnych zasad. „Kto jest wierny w najmniejszej sprawie i w wielkiej jest wierny, a kto w najmniejszej jest niesprawiedliwy i w wielkiej jest niesprawiedliwy.” (Łukasz 16:10)

Panta rhei, czyli „wszystko płynie; wszystko na świecie jest zmienne, płynne, nietrwałe” (wg greckiego filozofa, Heraklita, na podstawie slownik-online.pl).

Czy to straszna, przykra albo zła wiadomość? Wręcz przeciwnie. Warto cieszyć się i radować z tego, że bardzo często będziemy – jak zawsze w życiu – stawali wobec skomplikowanych, a nawet dramatycznych decyzji – już po podjęciu tych decyzji fundamentalnych dla naszego życia, naszego bogactwa i naszych pieniędzy. Doskonale oddaje to znany cytat z wiersza Jerzego Lieberta: „Dokonawszy na wieki wybór, w każdej chwili wybierać muszę”.

O tej ciągłej zmianie, o niepewności, wreszcie o nieustannych wahaniach między wyborem bezpieczeństwa albo wolności mówi Robert Kiyosaki – najbardziej znany w Polsce, ale także nieco tajemniczy geniusz edukacji finansowej.

Dlaczego Kiyosaki bywa odbierany przez polskiego czytelnika jako trochę tajemniczy – a także często w Polsce krytykowany i odrzucany? Sądzę, że to kwestia polskich przekładów jego dzieł, które na świecie sprzedały się w ponad 25 milionach egzemplarzy. Polskie wydania nie zawsze mają dostatecznie dobrą jakość tłumaczeń. Nigdy też nie pojawiło się jakieś posłowie do polskiego czytelnika, które pozwoliłoby m. in. na wprowadzenie istotnych polskich kontekstów dla nowatorskich dzieł pisanych przez Amerykanina – i dla odbiorcy amerykańskiego. A jednak, w ostatecznym rozrachunku, te niedogodności są niewiele znaczącym drobiazgiem wobec korzyści, jakie tysiące ludzi w Polsce odniosły dzięki temu, że sięgnęły po poradniki Kiyosakiego pisane wspólnie z jego byłą księgową Sharon Lechter. Jeśli zatem należysz do grona tych, którzy nie zdołali się jeszcze przekonać do oryginalnego, nieco filozoficznego i praktycznego zarazem, systemu ujmującego istotę pieniędzy, bogactwa i biedy spróbuj raz jeszcze. (Moim zdaniem najlepiej przetłumaczoną, a więc świetnie czytającą się książką pary Kiyosaki & Lechter jest Mądre bogate dziecko.)

Najkrócej rzecz ujmując Kiyosaki opiera swoje dzieła na dwóch postaciach, które do jakiegoś stopnia powinniśmy traktować jako oryginalny zabieg literacki. Pierwsza z nich to jego biedny, ale świetnie edukowany, biologiczny ojciec. Biedny ojciec, mimo świetnej posady i ogromnej erudycji przez całe życie miał kłopoty finansowe. Druga postać to jego bogaty, ale bez dobrej, formalnej edukacji, ojciec „symboliczny”. Bogaty ojciec to wytrawny przedsiębiorca, ale również doskonały nauczyciel. To bogaty ojciec jest kopalnią bezcennych rad, jakimi obficie obdarza Kiyosakiego, który potem rozpowszechni je w popularnych, świetnie sprzedających się poradnikach.

W mojej opinii kwintesencją koncepcji finansów osobistych Kiyosakiego są takie oto 4 rady:

- Nie pracuj dla pieniędzy – spraw, aby to Twoje pieniądze pracowały dla Ciebie, a więc ucz się współczesnych finansów, by skorzystać z mnóstwa instrumentów inwestycyjnych, które będą je sukcesywnie pomnażać.

- Rozwijaj swoją finansową inteligencję (Financial IQ), a więc nie tylko naucz się biegle rozmaitych operacji finansowych, ale również użyj swojej kreatywności, by zwielokrotnić szansę na finansową wolność.

- Dąż do zapewnienia sobie przychodu pasywnego, czyli pieniędzy, które generują Ci dobrze zainwestowane pieniądze (np. w nieruchomości pod wynajem, opcje, akcje, TFI, biznesy itd.).

- Niech Twoim celem będzie osiągnięcie wolności finansowej, czyli zapracowania na ten jedyny w swoim rodzaju dzień, w którym suma Twoich przychodów z inwestycji przewyższy koszty Twojego życia.

Wykonaj proszę 2 zadanie:

- Znajdź w Internecie polskie blogi, w których autorzy regularnie piszą, dlaczego starają się osiągnąć wolność finansową. Znajdź informacje o bardzo konkretnej dacie lub wieku, w jakim zamierzają dopiąć swego. Przeczytaj jakie są ich strategie wiodące do finansowej wolności (niezależności).

- Znajdź w swojej okolicy klub Cashflow i postaraj się brać udział w jego rozgrywkach co najmniej raz w miesiącu. Cashlow to strategiczna gra edukacyjna ucząca w bardzo zabawny i pomysłowy sposób kultury pieniądza. Cashflow, w którą grywamy od 2006 roku, rozwija finansowe kompetencje bardzo przydatne w codziennym życiu.

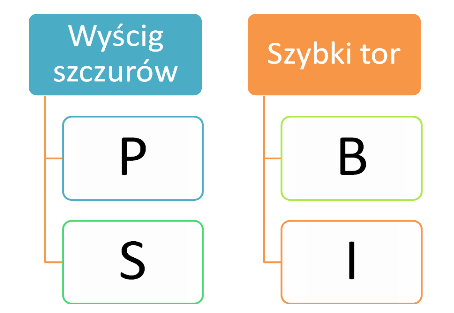

Model „techniczny” – kwadrant przypływu pieniędzy

Legenda: P – pracownicy S – samozatrudnieni B – biznesmani I – inwestorzy.

Robert Kiyosaki zapisał się jednak na stałe w historii edukacji finansowej przede wszystkim jako twórca wielce inspirującego kwadrantu przepływu pieniędzy. (Oryginalny diagram zobacz na stronie www.richdad.com lub jego polskiego wydawcy www.ipe.com.pl)

Znakomita większość z nas przywykła do zarabiania pieniędzy tylko w jeden sposób powielany często przez całe życie: mając stałe posady. Nieco mniej – otwiera działalność gospodarczą i „samozatrudnia się”. Jesteśmy zatem, statystycznie, bardzo ograniczeni w pomysłach na generowanie pieniędzy. Jak nas zatem może zainspirować do innego spojrzenia na pieniądze Kiyosaki?

Po pierwsze uzmysławia, że najmniejsze szanse na duże pieniądze mamy pracując na etacie (kwadrant P). Etat, ma mnóstwo zalet, ale ma, z punktu widzenia Kiyosakiego, zbyt wiele wad. Pracując na etacie:

- Masz ograniczone wysokością pensji możliwości generowania pieniędzy.

- Najczęściej, poza stałą pracą, nie masz już raczej czasu ani energii, by zarabiać dodatkowe pieniądze, których w jakimś momencie może Ci zabraknąć. Cóż zatem wtedy robisz? Bierzesz kredyt lub robisz debet. (Banki uwielbiają ludzi zatrudnionych na stałe. Zastanawiałeś się kiedyś dlaczego „kwadrant P” to ich ulubiona klientela?)

- W dzisiejszych czasach nie masz tak dużej pewności, jak 20-30 lat temu, co do stabilności stałego zatrudnienia: prawdopodobnie nie zagrzejesz zbyt długo miejsca w jednej firmie. Etat więc wcale nie daje tak dużego bezpieczeństwa, jakbyśmy tego chcieli. Jest być może obarczony największym ryzykiem ze wszystkich „kwadrantów” – chociaż jest najliczniej reprezentowany (nawet do 90% dorosłych Polaków pracuje na etacie).

- Etat z reguły niekorzystnie wpływa na Twoją wrodzoną przedsiębiorczość, kreatywność i samodzielność. Często jest to nie tyle twórcza praca, ale strategia przetrwania (byle do 16 / byle do weekendu).

Po drugie Kiyosaki pokazuje nie zawsze od razu dostrzegalne pułapki samozatrudnienia. Kwadrant S (samozatrudnieni) jest również obarczony sporym ryzykiem. Zauważ, że każdy z nas, który w ten sposób realizuje swoje ambicje zawodowe i zarabia na życie:

- Nie ma tych wspaniałych przywilejów, co ludzie na etacie (urlopy, świadczenia socjalne itp.). Wprawdzie nie musi się przejmować szefem (chyba, że za bardzo przejmuje się samym sobą 😉 ale jeżeli np. zapadnie na ciężką chorobę firma przestaje istnieć.

- Musi sprostać – często samodzielnie – wielu różnorodnym (zbyt różnorodnym) wyzwaniom: prowadzenie buchalterii, zaopatrzenie, dystrybucja, sprzedaż, marketing, negocjacje – i mnóstwo innych aktywności, których nadmiar grozi spadkiem jakości któregoś z ogniw firmy (działalności gospodarczej).

To jest oczywiście bardzo uproszczona wizja etatu i pracy na własny rachunek! Usiłujemy jedynie w sposób maksymalnie zwięzły przedstawić Ci koncept Kiyosakiego.

Kwadrant P i S to tzw. lewa strona naszego życia zawodowego i finansowego („Wyścig szczurów”).

Po trzecie Kiyosaki namawia każdego z nas do przejścia na stronę prawą, gdzie otwierają się właściwie nieograniczone możliwości finansowe. Co więcej, pokazuje jak wydostać się z „Wyścigu szczurów” i znaleźć się na tzw. „Szybkim torze”.

Wykonaj proszę 3 zadanie (przygotuj osobną kartkę papieru):

- Napisz dlaczego kwadrant B (biznes) oraz I (inwestowanie) daje nieograniczone możliwości generowania pieniędzy? Na czym dokładnie te możliwości polegają, jakie dokładnie są?

- Wymień pułapki i niebezpieczeństwa związane z kwadrantem B oraz kwadrantem I.

Od krótkiego komentarza do 3 zadania, zaczniemy w przyszłym tygodniu ostatnią sesję z cyklu „Modele życia finansowego”. Zaprezentujemy w niej m.in. prawdopodobnie najmniej w Polsce znaną koncepcję zarządzania finansami, która od wielu pokoleń inspiruje Amerykanów. To dzięki niej Stany Zjednoczone tak szybko – i na tak długo – stały się głównym rozgrywającym w światowej gospodarce i finansach.

Autor: Andrzej Mańka

Precz ze zmorą “mieszanych uczuć”! oraz pozostałe sesje tego kursu znajdziesz w najnowszym dziele Andrzeja Mańki – kursie „100 najważniejszych pytań i odpowiedzi na temat Twoich finansów i biznesu” – jako jeden z niezwykle przydatnych bonusów finansowych.

Najnowsze komentarze