Modele życia finansowego (1 z 5). Finansowe bezpieczeństwo

W poprzednich dwóch sesjach poznaliśmy wagę zestawień finansowych i sposób, w jaki współczesny marketing wpływa na nasze decyzje finansowe.

Jeśli robisz regularnie zestawienia finansowe – a wierzymy, że tak! – i dostrzegasz ogromną rolę marketingu w kształtowaniu Twojego stylu życia, a więc także Twoich (zbyt emocjonalnych) decyzji finansowych, nie możesz już dłużej mieć wątpliwości, iż nie sposób postawić granicy między finansową sferą naszego życia, a jego wymiarami osobistym, zawodowym, rodzinnym, emocjonalnym i społecznym. Tylko wprzęgnięcie finansów w inne sfery naszego życia i zharmonizowanie wszystkich jego wymiarów jest najpewniejszą drogą do zamożności i polepszania jakości życia w jego najpełniejszym ( i najbardziej szczegółowym) pojmowaniu.

Każdy z nas realizuje pewien finansowy schemat i każdy żyje według jakiegoś modelu. Najczęściej są to schematy i modele bujnie kwitnące i zapuszczające potężne korzenie w naszej nieświadomej części umysłu. Z reguły dopiero jakieś nadzwyczajne wydarzenie, życiowy kataklizm lub główna wygrana w Lotto uzmysławia nam to, że funkcjonowaliśmy według powtarzalnych reguł, które tworzyły nasz zaskakująco trwały, ciągnący się niekiedy latami model życia.

Wykonaj proszę 1 zadanie:

Zastanów się dlaczego „wygraną w Lotto” wymieniliśmy jednym tchem z „życiowym kataklizmem”?

Czy wiesz dlaczego dla ponad 90% z nas wygrana na loterii w perspektywie

2-3 lat stanie się jednym z największych nieszczęść, jakie mogło się w życiu wydarzyć? Tymczasem wygrana 1, 2, czy 6 milionów w Lotto jest promowana przez media jako „Uśmiech Losu”, „Wielki traf” i spełnienie najwspanialszych marzeń, jakie tylko można sobie wyobrazić. (Jeżeli nie znasz odpowiedzi na to pytanie zajrzyj do bloga w The Financial Manifesto.)

Wszyscy dobrze znamy taki oto normalny model życia. Wstaję (bardzo niechętnie) o 6 rano. Wymieniam (zdawkowe) uprzejmości z żoną – chyba, że to początek małżeństwa, więc ranek może jeszcze przynosić radość i oświetlać resztę dnia blaskiem miłości. Co najmniej godzinę grzęznę w korkach słuchając serwisów radiowych o politycznych waśniach, katastrofach lotniczych, zamachach terrorystycznych, bankructwach i czwartym w tym roku romansie żony znanego aktora. Potem odgrywam swoją zawodową rolę przez 8 godzin spędzonych (w pracy) tylko po to, by jak najłatwiej dożeglować do bezpiecznej przystani weekendu. Dopinguje mnie w tym większość komercyjnych stacji radiowych, które podtrzymują nas w przekonaniu, że prawdziwe życie trwa tylko od piątkowego popołudnia do niedzielnego wieczoru, zaś reszta tygodnia to wrogi naturze ludzkiej przymusowy obóz pracy. Następnie powrót do domu w korkach (razem z tysiącami mnie podobnych). W domu browar (lub więcej niż jeden) i film (sensacyjny).

W taki model życia jest wpisany bardzo często taki schemat finansowy.

Zarabiam – narzekam, że za mało – wydaję – Zarabiam – narzekam, że za mało – biorę kredyt – wydaję – wydaję jeszcze, więcej niż mam – Zarabiam – narzekam, że za mało – wydaję – wydaję jeszcze, więcej niż mam – biorę kolejny kredyt, bo nie ma za co spłacać poprzedniego – Zarabiam itd.

Taki model życia jest na pewno zbyt uproszczony i nadmiernie przerysowany. Ale prawdopodobnie większość z nas odnajdzie w nim do pewnego stopnia siebie – i nasz świat (który wszak sami stwarzamy i w każdej chwili decydujemy o tym, jaki jest!).

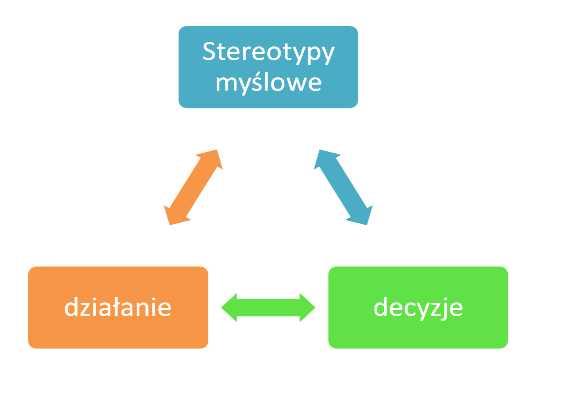

Gdyby ten problem sprowadzić do prostego wyobrażenia graficznego będzie on wyglądał tak:

Nasze umysły są pełne schematów i stereotypów, które determinują postrzeganie i ocenę świata. To, co dzieje się w naszych głowach warunkuje decyzje, które podejmujemy. Decyzje determinują działanie, zaś jego rezultaty potwierdzają nasze stereotypy myślowe – i błędne koło toczy się dalej. Na nasze nieszczęście nie mamy pojęcia, że myślimy i działamy według utrwalanych latami rutyny bezrefleksyjnych wzorów, schematów i modeli KONSUMPCYJNYCH. Co gorsza – uważamy, że postępujemy normalnie, racjonalnie i odpowiedzialnie.

Powiedzieliśmy już, że przerwać to nieświadome błędne koło może nieoczekiwane zdarzenie, które jest w stanie wyrwać nas z błogiego letargu. Musi być ona jednak naprawdę silne i dramatyczne! Jeśli takie nie jest, zachowujemy się mniej więcej jak pies w zasłyszanym na „Seminarium dla inwestorów w nieruchomości” dowcipie (opowiedzianym przez współtwórcę sukcesu tego seminarium, wytrawnego trenera, Franciszka Staniszewskiego):

Spotyka się dwóch znajomych. Jeden z nich wyszedł na spacer z psem, który teraz siedzi i wyje.

– Dlaczego twój pies tak wyje? – pyta mężczyzna patrząc ze współczuciem na nieszczęśliwego zwierzaka.

– Bo siedzi na gwoździu – odpowiada właściciel psa.

– To dlaczego nie wstanie?

– Widocznie za słabo go uwiera.

Z ludźmi bywa podobnie. Nasze życie może być naprawdę nieznośne, ale nie na tyle, by chciało nam się wstać i coś z nim zrobić. Dlatego potrzebne są jak najsilniejsze bodźce – albo sumienne i niezłomne poszukiwania. Znam osobiście co najmniej sześcioro ludzi, którzy po przeczytaniu książki „Bogaty ojciec, biedny ojciec” Roberta Kiyosaki nie byli już nigdy więcej w stanie wrócić do tzw. normalnego życia zawodowego. Bo ta książka „wywróciła im życie do góry nogami”. Wszyscy z nich to dzisiaj przedsiębiorcy, inwestorzy, ludzie niesłychanie aktywni i nieustannie poszukujący sposobów na rozwój osobisty i ciekawe patenty generujące spore pieniądze. Jednak mnie, i większości moich znajomych, Kiyosaki (do którego konceptów wrócimy w jednej z sesji) nie wystarczył. Potrzebnych było mnóstwo jeszcze silniejszych bodźców, którymi będziemy się sukcesywnie dzielić w tej i kolejnych naszych sesjach.

Dzisiaj proponujemy szczególnej uwadze dwa fantastyczne modele życia finansowego, według których każdy z nas / każda z nas, step by step, dojdzie do tego, co amerykańscy i brytyjscy promotorzy edukacji finansowej (a w Polsce dr Andrzej Fesnak, EFC) nazywają zdrowiem finansowym.

Model struktury wydatków i bezpieczeństwa finansowego.

W grudniu 2010 roku pojawił się news w TVP, który zapowiadał obostrzenia w przyznawaniu kredytów. Według ustawodawcy suma kredytów nie może przekraczać 50% domowego budżetu. Z tego powodu podniosły się oburzone, zniesmaczone i groźne głosy tzw. konsumentów oraz developerów i przedstawicieli innych branż zapowiadające recesję gospodarczą i mnóstwo innych tragicznych konsekwencji kredytowych ograniczeń. Zarówno planowana decyzja rządu, jak i głosy kolekcjonerów kredytów mówią w sposób szczególnie dobitny o braku w Polsce edukacji finansowej z prawdziwego zdarzenia.

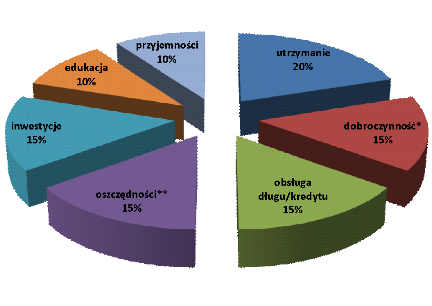

Popatrz, jak wygląda jeden z najlepszych modeli ujmujących nasze wydatki w bezpieczną, racjonalną i prowadzącą do osobistej zamożności strukturę.

*dobroczynność ogółem powinna być podzielona na dziesięcinę – 10% i darowizny – 5% (jeśli jednak mozesz dać więcej niż 15%, dlaczego nie dać i 20% albo nawet 50%?)

**oszczędności ogółem powinny być podzielone na długoterminowe – 10% i kapitał zapasowy – 5%

Wygląda trochę niewiarygodnie? Nam również kiedyś wydawało się, że jest zupełnie oderwany od (polskiej) rzeczywistości. Ale te czasy niedowierzania mamy już dawno za sobą: nawet w Polsce i nawet przy niewielkich dochodach można realizować w praktyce taki model finansowego życia.

UWAGA! Wiemy, że nie zawsze jest możliwe natychmiastowe dokonane radykalnych zmian. Wystarczy jednak, że w ciągu najbliższych tygodni zreorganizujesz Twoje przepływy finansowe zaledwie o kilka procent. Już w skali jednego roku da Ci to sporo zaoszczędzonych z łatwością pieniędzy. Łatwiej także przyjdzie Ci zrobić kolejny krok w zmianie struktury Twoich wydatków.

I druga fundamentalna kwestia: dokonując natychmiast nawet niewielkich zmian w strukturze wydatków dokonujesz rewolucji w systemie myślenia o pieniądzach. Zmieniają się Twoje nawyki. Pierwszego miliona nie zarobisz (prawdopodobnie) już dzisiaj. Ale właściwe nawyki, które zaprowadzą Cię do fortuny, możesz zacząć kształtować bez chwili zwłoki.

Ten model prawie na pewno zaprowadzi Cię do wolności finansowej.

Zwróć uwagę na najważniejsze jego cechy:

- Długi są równoważone inwestycjami.

- Dodatkową poduszką finansowego bezpieczeństwa jest systematyczne budowanie kapitału zapasowego.

- Co najmniej tyle samo, co na konsumpcję w modelu tym wydaje się na edukację (inwestycję w siebie)– ta zaś jest najważniejszą i najbardziej dochodową inwestycją!

- Jest fundusz na konsumpcję i zabawę – to rzecz bardzo ważna, a nawet pożądana. Jednak nie stanowi ona nadmiernego obciążenia w budżecie.

- I kwestia dobroczynności. Pamiętaj proszę, że naszą najważniejszą powinnością wobec innych jest bezinteresowne dzielenie się tym, co sami zdołamy zyskać i osiągnąć.

Model idealny, zwiastujący osiągnięcie niezależności finansowej to taki, w którym przychody z inwestycji przewyższają Twoje życiowe potrzeby. Nazywa się to przychodem pasywnym.

Co to takiego? Załóżmy, że miesięczne koszty Twojego utrzymania i inne potrzeby wynoszą miesięcznie 5 tysięcy. Jeśli dobrze zainwestowałeś np. w nieruchomości pod wynajem lub w fundusze inwestycyjne i Twój miesięczny zysk z inwestycji wynosi 5 tysięcy i 117 złotych wyszedłeś z wyścigu szczurów. To jest ten moment, w którym pieniądze pracują dla Ciebie, zaś Ty nie musisz już pracować. (Przynajmniej według popularnych teorii, bowiem inwestycje wymagają sporej aktywności, wysiłku, zaangażowania i niesłychanie szybkiego rozwoju własnych kompetencji).

Każdego miesiąca zostaje Ci 117 złotych ekstra. Jeśli będziesz je regularnie

(i mądrze) inwestował przez 20 lat na 14% to zgromadzisz dodatkowo 154 012, 51. Jeśli po 20 latach wyciągniesz z konta (w nagrodę) 4 tysiące, 12 złotych i 51 groszy na dwutygodniową wycieczkę z żoną np. szlakiem św. Patryka w Irlandii, a pozostałe 150 tysięcy wrzucisz na zwykłą bankową lokatę 5,5% na kolejne 20 lat dla Twojego 2 letniego wnuka, to na progu samodzielnego życia będzie on miał do dyspozycji 500 695, 84 PLN. Jeśli jednak zlekceważysz tę niewielką nadwyżkę 117 złotych miesięcznie to nie pojedziesz na wycieczkę do Irlandii, a Twój ukochany wnuczek kupi mieszkanie zadłużając się w banku na 40 lat, zamiast dostać wygodny apartament za gotówkę!

Wykonaj proszę 2 zadanie:

- Obok zaproponowanego przez nas modelu przygotuj własny. Porównaj oba modele i zobacz na czym polegają różnice. Przemyśl powody tych różnic. Sporządź pisemną listę różnic i ich powodów.

- Stwórz własny, idealny model finansowego życia, a potem porównaj go z Twoim realnym modelem. Czy są między nimi różnice? Jeśli tak to jakie? Dlaczego? Co możesz zrobić, by je zminimalizować lub całkowicie wyeliminować?

Harmonia życia według Julie Murphy Casserly

Julie Murphy Casserly należy do najbardziej intrygujących i najbardziej kompetentnych doradców finansowych w Stanach Zjednoczonych. (Więcej informacji znajdziesz na http://juliemurphycasserly.com)

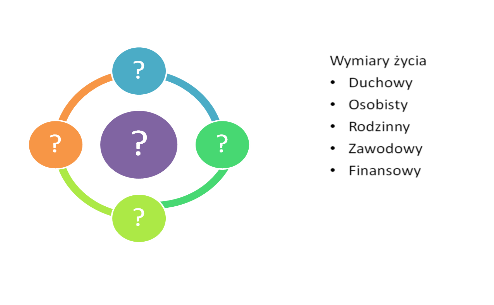

Co mnie najbardziej zaintrygowało w jej fantastycznych publikacjach o finansach? Prenumeruję jej newsletter od 2008 roku, w jednym z nich pojawił się taki oto (mniej więcej) rysunek, zaś obok lista najważniejszych, według Casserly, sfer naszego życia:

Kół, przypominających mini układ planetarny, jest tyle, ile punktów zawiera lista obok.

O co w tym modelu chodzi? Casserly pisze, że znakomita większość Amerykanów w środkowe koło, wokół którego kręci się „cała reszta”, czyli nasze życie, wpisuje albo karierę zawodową albo pieniądze. I dlatego właśnie ludzie, którzy w ten sposób organizują swoje życie i wyznaczają priorytety nigdy (lub prawie nigdy):

- Nie osiągną trwałego bogactwa,

- Nie rozwiną w pełni swoich możliwości, potencjału twórczego, zawodowego

i biznesowego. Paradoks bogactwa polega na tym, że najzamożniejsi ludzie w historii dziejów nigdy na pierwszym miejscu nie stawiali pieniędzy, a tym bardziej tzw. zawodowej kariery.

Dlaczego? Poszukiwanie odpowiedzi na to pytanie jest Twoim kolejnym zadaniem na najbliższe dni.

Jednak, by nie pozostawiać Cię zbyt długo w twórczej niepewności odpowiedź znajdziesz już w następnej sesji z cyklu „Modele życia finansowego.”

Autor: Andrzej Mańka

Finansowe bezpieczeństwo oraz pozostałe sesje tego kursu znajdziesz w najnowszym dziele Andrzeja Mańki – kursie „100 najważniejszych pytań i odpowiedzi na temat Twoich finansów i biznesu” – jako jeden z niezwykle przydatnych bonusów finansowych.

Najnowsze komentarze