Obecna “gorączka złota”, wywołana kursem bitcoina, jest doskonałą okazją, aby przyjrzeć się bliżej także regułom inwestowania i zrozumieć różnicę między inwestowaniem profesjonalnym i okazjonalnym.

W tym artykule poruszam następujące kwestie:

- Co to są bitcoiny i kto za tym stoi

- Jakie są inne, poza bitcoinem, popularne kryptowaluty

- Co to jest blockchain

- Na czym polega “kopanie” walut (mining)

- Jakie są podstawowe terminy związane z blockchainem i kryptowalutami

- Jakie są główne platformy do handlu i inwestowania w kryptowaluty

- Dlaczego cena bitcoina tak gwałtownie rosła

- Jakie są reguły inwestowania

- Różnica między inwestowaniem a spekulowaniem

Dlaczego oszaleliśmy na punkcie kryptowalut?

O bitcoinach i kryptowalutach jest głośno od dobrych kilku lat. Jakkolwiek dopiero w tym roku zawładnęły one masową wyobraźnią z powodu oszałamiających kursów. Najważniejsza z kryptowalut, bitcoin, rozgrzewa wyobraźnię wielu z nas do czerwoności, bowiem stopa zwrotu z inwestycji w bitcoina sięga niewiarygodnych – czasami wręcz niespotykanych nigdzie indziej – poziomów.

Ktoś, kto wyczuł potencjał kryptowalut i zainwestował 100 dolarów w bitcoiny w 2010 roku, ma teraz 73 miliony dolarów!

100 dolarów zainwestowane w bitcoiny w grudniu 2020 roku, dają teraz, po zaledwie 4 miesiącach, trzy razy tyle. Tymczasem tradycyjne formy inwestowania, na przykład w instrumenty finansowe, czy nawet w złoto, dają znaczenie mniej. Na ogół jest to od kilku do kilkunastu procent w skali roku.

Bitcoiny zyskały na prestiżu szczególnie od czasu, kiedy Elon Musk, twórca takich firm, jak PayPal, Tesla, czy SpaceX przygotowującej się do ekspansji na Marsa, kupił w lutym tego roku astronomiczną sumę półtora miliarda dolarów w bitoinów.

Już w maju 2021 Musk, zupełnie nieoczekiwanie, zmienił zdanie prawie o 180 stopni i wycofał się z pomysłu, by za samochody Tesla można było płacić bitcoinami. To potwierdza tylko mocno spekulacyjny, nieprzewidywalny charakter inwestowania w bitcoina – i generalnie w kryptowaluty.

Z drugiej strony coraz więcej znanych instytucji finansowych akceptuje kryptowaluty jako środki płatnicze. Ostatnio do popleczników kryptowalut dołączyła VISA, która oświadczyła, że będzie można płacić krypto używając jej kart.

A jednak trudno się oprzeć wrażeniu, że kryptowaluty to kolejna spektakularna bańka spekulacyjna.

Ich cena ulega ogromnym wahaniom. W takiej sytuacji, jak zwykle, przewagę mają wiodący gracze, którzy mają środki, by wpływać na ceny i inicjować ich nieoczekiwane wzrosty lub spadki.

Krótki przegląd użytecznych terminów:

Bitoin – pierwsza i najstarsza kryptowaluta wprowadzona w 2009 roku przez legendarnego Satoshi Nakamoto, który jest twórcą rewolucyjnej koncepcji kryptowalut i blockchaina. Tożsamość Satoshi Nakamoto jest niejasna. Jest to pseudonim osoby lub grupy osób.

Pierwszy oficjalny dokument o tych technologiach, które zrewolucjonizowały nasz sposób myślenia o naturze pieniądza możesz znaleźć tutaj.

Blockchain – podstawą funkcjonowania kryptowalut jest zaawansowany system technologiczny zwany blockchainem, czyli “łańcuchem bloków”. Jest to rodzaj bazy danych, która gromadzi informacje o wszystkich płatnościach i operacjach dokonanych przez użytkowników. Blockchain jest również publicznym systemem księgowym, który zapewnia całemu systemowi przejrzystość. Stał się popularny również poza kryptowalutami i jego idea jest wykorzystywana przez rządy i wielkie korporacje takie, jak Google, czy Amazon.

Altoins – zbiorcza nazwa dla setek kryptowalut nie będących bitcoinem – najpopularniejszą kryptowalutą. Tylko najbardziej znane z nich reprezentują w oczach traderów lub inwestorów jakąś wartość. Oto kilka przykładów:

- Ethereum – na rynku od 2015. Może zagrozić hegemonii bitcoina, bowiem jej wydobycie jest tańsze i prostsze.

- Tether – powstała w 2014. Jest powiązana z amerykańskim dolarem w stosunku 1:1. Wzbudza wiele kontrowersji z racji małej przejrzystości operacji i często niejasnych decyzji jej właściciela, firmy Tether Ltd.

- Ripple – kryptowaluta o ustalonej z góry ilości, która wynosi 100 miliardów jednostek.W przeciwieństwie do innych kryptowalut jest oparta o tzw. open source, dzięki czemu można z jej użyciem dokonywać szybkich transakcji.

Mining – generowanie kolejnych bitcoinów poprzez skomplikowane obliczenia matematyczne służące do zatwierdzenia danej transakcji. Do tych procedur można używać niemal każdego komputera. Obliczenia te pochłaniają tak dużo energii, że ostatnio podnosi się coraz więcej krytycznych głosów obrońców naturalnego środowiska.

Wallet – portfel. Kryptowaluty są całkowicie elektroniczne. To wymaga stworzenia dla każdego użytkownika wirtualnego portfela, w którym może przechowywać swoje zasoby.

Trading, czyli handel. To ważne określenie dla użytkowników kryptowalut, bowiem tak naprawdę na ogół kryptowalutami się handluje, obraca, a nie inwestuje w nie w klasycznym rozumieniu. Wykorzystuje się do tego platformy tradingowe. Najbardziej znane to:

- Fidelity Investments: uchodzi za najlepszą.

- TD Ameritrade: dobra zwłaszcza dla początkujących i dla użytkowników urządzeń mobilnych.

- tastyworks: dla szukających niskokosztowych platform.

- Interactive Brokers: idealna dla traderów międzynarodowych oraz tych, którzy mają zaawansowaną wiedzę o kryptowalutach.

Dlaczego cena bitcoinów mogła tak gwałtownie rosnąć?

Bitcoiny to waluta o skończonej liczbie tokenów. W przeciwieństwie do oficjalnych walut, którymi posługujemy na co dzień, i które są regulowane przez banki centralne, nie można jej “dodrukowywać”, tworzyć w nieskończoność.

To oznacza, że jeśli rośnie na nie popyt a podaż kurczy, cena rośnie.

Wielu inwestorów nie ufa tradycyjnym walutom. Obawiają się oni aktualnego dodrukowania pieniędzy, który jest odpowiedzią większości rządów na kryzys wywołany pandemią. Naturalną i pociągającą alternatywą w tej sytuacji wydają się kryptowaluty.

Czy warto więc teraz inwestować w kryptowaluty?

To zależy. I to zależy niekoniecznie od rynku bitcoina, czy innych kryptowalut, ale w przeważającej mierze od nas i naszych kompetencji.

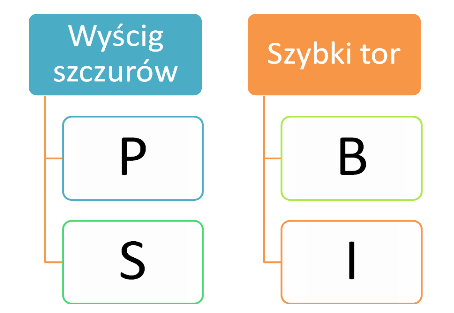

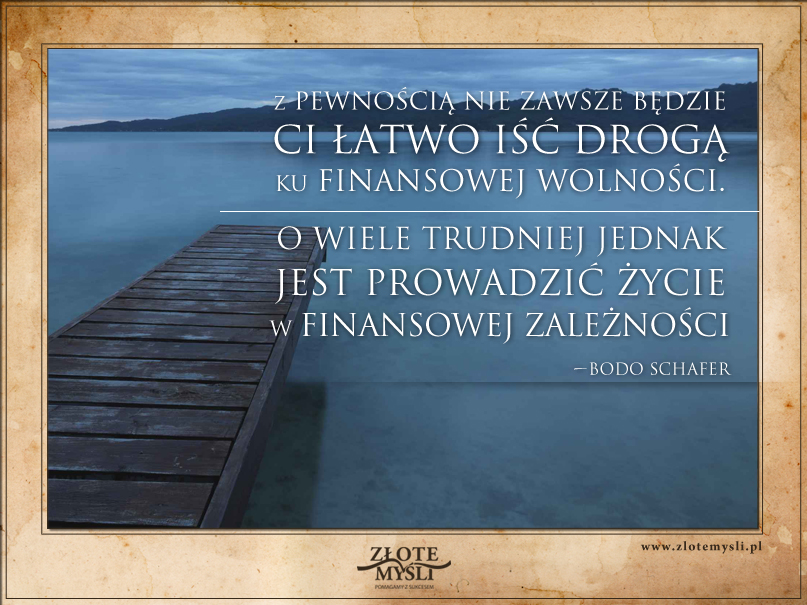

Tylko zorganizowane, długofalowe działanie przynosi konkretne, pożądane rezultaty finansowe. Jeśli działasz “z doskoku” to jest to spekulacja. Na spekulacji zarabia się (lub traci) krocie, ale musisz się na tym dobrze znać i mieć dużą wprawę w tradingu.

Przypatrzmy się teraz bardzo dokładnie sztuce inwestowania.

Trzy kroki do inwestowania

Inwestowanie jest, obok generowania pieniędzy, najbardziej zaawansowaną formą zarządzania finansami osobistymi. Jednak każdy może profesjonalnie inwestować i każdy, przy pewnym wysiłku, może generować mnóstwo pieniędzy dzięki inwestowaniu. W pewnym sensie to umiejętność, jak na przykład prowadzenie samochodu, komunikowanie się w języku obcym, czy gra na instrumencie muzycznym: potrzebna jest wiedza i praktyka, by taką umiejętność rozwinąć.

Dla zainteresowanych jest doprawdy ogrom najprzeróżniejszych możliwości inwestycyjnych. Można inwestować w nieruchomości, biznesy, zwłaszcza startupy, w złoto i kruszce szlachetne, w sztukę, czy w giełdę i instrumenty finansowe. Kryptowaluty to wszakże tylko jedna z wielu dostępnych opcji.

Oto trzy sprawdzone kroki, które należy podjąć, aby skutecznie inwestować:

Krok 1. Naucz się pracować z ryzykiem (na ogół mówi się o zarządzaniu ryzykiem, ale ja wolę określenie pracować z ryzykiem, bo nieco trafniej oddaje istotę rzeczy).

Krok 2. Uporządkuj swoje finanse. Warto też zbudować kapitał zapasowy, który w razie większych trudności, niż zakładałeś, pozwoli Ci funkcjonować przez okres co najmniej sześciu miesięcy).

Krok 3. Zaplanuj działanie i zabierz się do pracy! Stwórz użyteczny i prosty do zastosowania system pracy.

Poznaj podstawy finansów osobistych

Inwestowanie jest jednocześnie najbardziej dochodowym i najbardziej złożonym stadium zarządzania finansami osobistymi.

Złożonym, ale wykonalnym i dostępnym dla wszystkich zainteresowanych.

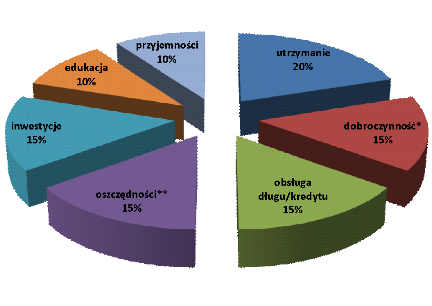

W pewnym uproszczeniu, przydatnym dla zrozumienia pieniędzy, którymi dysponujemy na co dzień, nasze finanse osobiste można podzielić na cztery poziomy.

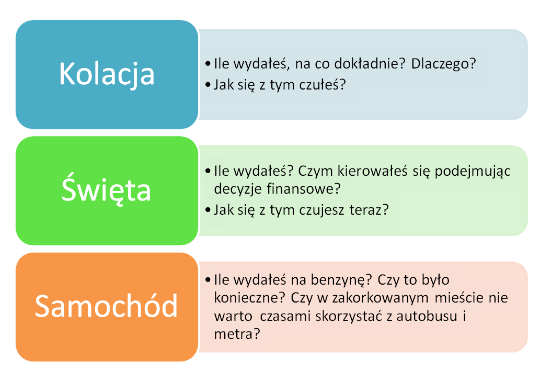

Pierwszy to budżetowanie. Jeśli chcesz zrobić dobry budżet dla Ciebie, czy budżet całej rodziny musisz poznać dokładnie strukturę wydatków, najważniejsze potrzeby bieżące i w przyszłości, wszystkie źródła przychodów i ogólne zasady planowania. Może to zając sporo czasu, zwłaszcza na początku, ale ogólnie rzecz biorąc to dość proste zadanie.

Kolejny poziom to oszczędzanie. Z pozoru proste, jednak może nastręczyć mnóstwa problemów z powodu prawdopodobnej potrzeby zmiany niektórych nawyków-związanych z przyjemnością wydawania, a czasami nawet trzeba zmienić styl życia! Tak więc technicznie oszczędzanie jest bardzo proste, ale z punktu widzenia psychologii niesie pewne wyzwania.

Trzeci poziom to umiejętność wychodzenia z długów. Nieoceniona umiejętność, zwłaszcza w naszym szalonym i nieco chaotycznym świecie, w którym pożyczki, karty kredytowe, debety, czy na ogół życie pod kreską to nie tylko norma, ale wręcz reklamowany codziennie przez biznes i banki styl życia.

Kiedy nauczysz się budżetować, oszczędzać i dawać sobie radę z oddłużaniem, czyli kiedy zrobisz generalne porządki z Twoimi finansami, możesz zabrać się za inwestowanie.

Przygodę z inwestowaniem najlepiej zacząć od krótkiego przeglądu wszystkich kluczowych spraw związanych z zarządzaniem osobistymi finansami.

Następnie warto przyjrzeć się sobie samej, czy sobie samemu, aby mieć jak najbardziej precyzyjny obraz Twoich cech charakteru i osobowości.

Lubisz ryzyko? Jeśli tak, to jaki jest akceptowalny poziom ryzyka w Twoim przypadku? Dajesz sobie radę ze stresem, z podejmowaniem decyzji pod presją czasu, czy wolisz raczej spokojne życie i nie wyobrażasz sobie życia bez wolnych weekendów i obowiązkowych wieczorów ze znajomymi w przytulnej kawiarni?

No i oczywiście umiejętność obowiązkowa, czyli znajomość finansów. Umiesz sprawnie liczyć, rozumiesz bezbłędnie, jak działa procent składany?

Poznaj dokładnie inżynierię finansową, by podejmować skuteczne decyzje inwestycyjne. Finanse nie są trudne, ale wymagają jednak pewnego wysiłku i czasu, by je dobrze zrozumieć i nauczyć się nimi zarządzać.

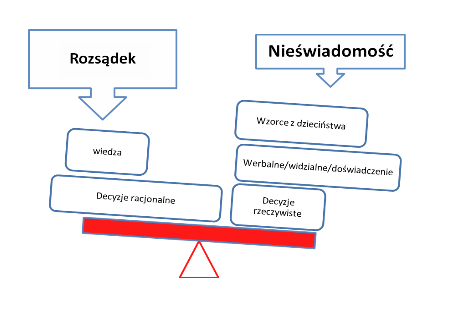

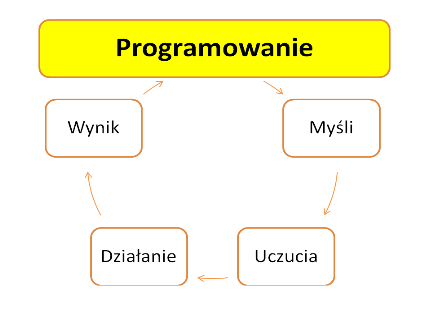

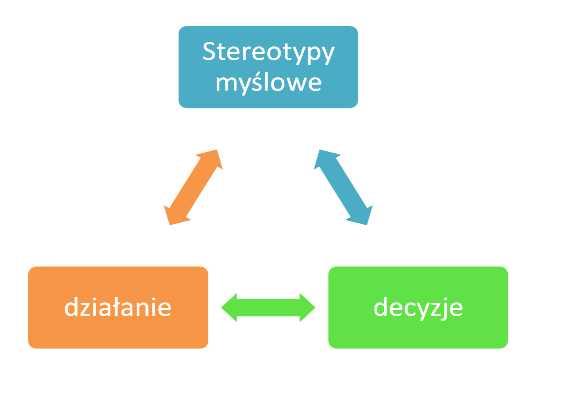

Uważaj na to, co i jak myślisz

I jeszcze warto przyjrzeć się uważnie tak zwanym błędom poznawczym. Angielska Wikipedia pod hasłem cognitive bias zawiera aż 104 błędy poznawcze charakteryzująca nasze myślenie. Można je pogrupować w kilka kategorii.

W pierwszej z nich znajdują się błędy, które popełniamy ze względu na nadmierną ilość informacji, którą mamy do dyspozycji. Coś, co wszyscy dobrze znamy w epoce internetu, mediów społecznościowych i wszechobecnych smartfonów.

Druga grupa zawiera błędy, które popełniamy z powodu niemożności właściwej interpretacji danych, które mamy do dyspozycji. Dlatego tak popularne są algorytmy, które starają się nas wyręczyć w znajdowaniu jakichś sensownych wzorców w danych, które bombardują nas w różnej formie ze wszystkich możliwych kierunków.

W kolejnej grupie znajdują poważne nieścisłości, które zniekształcają nasze widzenie świata pod wpływem wspomnień. Kiedy się bliżej przyjrzysz sposobowi, w jaki używasz swoich wspomnień, kiedy je przedstawiasz sobie, czy innym, to zauważysz, że wybierasz pewne rzeczy, inne ignorujesz, a jeszcze inne nieco zniekształcasz, żeby lepiej odpowiadały obecnym potrzebom.

I w ostatniej grupie błędów poznawczych znalazły się te, które się nieuchronnie pojawiają w momencie podejmowania decyzji pod presją czasu. Jeśli musisz podjąć decyzję szybko, nie masz czasu na drobiazgowe analizy, więc możesz coś ważnego pominąć.

12 złotych reguł inwestowania

Kiedy już masz za sobą te wszystkie etapy przygotowań, czas na ostatecznie przygotowanie do najbardziej pasjonującej akcji Twojego życia! Oto 12 reguł inwestowania:

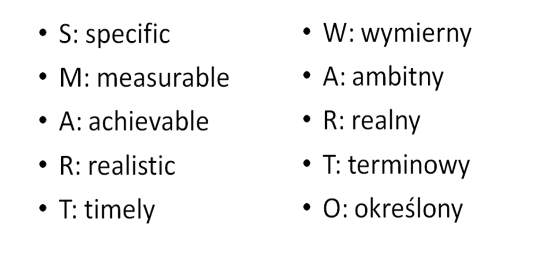

- Przygotuj dobry plan.

Plan to absolutna podstawa każdego udanego działania! Nie możesz spraw w finansach pozostawić bez dobrego pomysłu, bez dokładnych celów i kalendarza oraz kontroli wykonania.

- Najlepszy czas na inwestowanie jest teraz.

Nieważne ile masz lat lub jakie doświadczenie. Jeśli chcesz zacząć inwestować i radykalnie zmienić swoją przyszłość zacznij przygotowania teraz.

- Zacznij od czegoś prostego.

Doświadczenie w każdej dziedzinie zdobywa się etapami, dlatego zacznij od czegoś prostego, szybkiego i względnie łatwego. Wyciągnij jak najwięcej wniosków i przygotuj kolejne etapy inwestowanie.

- Wiedz dokładnie, co robisz.

Niezależnie od rodzaju i wielkości inwestycji zawsze wiedz, co robisz. Kiedy rozumiesz, jakie będą pozytywne skutki tego, co robisz i kiedy masz świadomość wszystkich aspektów technicznych danej inwestycji i wiesz, dlaczego chcesz dokonać tej inwestycji, wszystko będzie OK!

- Ustal akceptowalny dla Ciebie poziom ryzyka.

Przypomnij sobie najważniejsze decyzje Twojego życia. Jakie były? Odważne, inne niż otoczenia? Czy raczej podobne do decyzji innych, większości? A ja jest teraz? Czym jest dla Ciebie ryzyko? Bądź bardzo dokładny, bądź dokładny i szczery w Twoich odpowiedziach, bowiem akceptowalny poziom ryzyka to w pewnym sensie najważniejsza składowa każdej inwestycji.

- Wybierz dziedzinę i przedmiot Twoich inwestycji.

Fundamentalna, zwłaszcza na początku drogi, kwestia to wybór rodzaju inwestycji, które chcesz realizować. Co Cię najbardziej kręci? Nieruchomości? Startupy? Metale szlachetne? Dzieła sztuki? A może krypto waluty? Najlepiej inwestować w to, co dobrze znasz i rozumiesz. Kiedy już wybierzesz, branżę oczywiście dalej ją eksploruj, aż znajdziesz bardzo szczegółowy przedmiot inwestowania.

- Stosuj proste systemy.

Kiedy masz do napisania książkę o inwestowaniu, czy szkolenie do przygotowania wiesz, że trzeba poruszyć mnóstwo spraw, zaprezentować wiele różnych modeli inwestowania, matryc decyzyjnych i rozmaitych użytecznych narzędzi. Kiedy jednak zaczynasz inwestować, musisz sprawy uprościć poprzez wybór optymalnych systemów i metod. Na ogół im prostszy system w inwestycjach czy biznesie tym jest on skuteczniejszy.

- Zautomatyzuj pracę.

Używaj aplikacji internetowych i mobilnych do inwestowania. Poszukaj darmowych czy płatnych narzędzi, które odciążą Cię od żmudnego procesu gromadzenia danych czy ich analizowania.

- Dywersyfikować, czy nie, oto jest pytanie!

Waren Buffet ma trzy ulubione branże, w które inwestuje: ubezpieczenia, banki i dobra konsumpcyjne. Generalna zasada dywersyfikacji mówi, że trzeba dobierać branże starannie i nie rozpraszać się na zbyt wielu rodzajach inwestycji. Inni mówią, że najlepiej skupić na jednej dziedzinie. Myślę, że to Ty powinnaś, to Ty powinieneś zdecydować, co Ci służy i przynosi najlepsze efekty.

- Rób dokładnie coś innego niż większość.

Unikaj jak ognia porad inwestycyjnych z głównym mediów, czy od znajomych, którzy są amatorami w tej dziedzinie. Zawsze jest tak, że kiedy już o czymś jest głośno, kiedy z serwisu telewizyjnego namawiają Cię na inwestowanie w jakiś fundusz, albo na Facebooku jest głośno o bitcoinach, to znaczy, że prawdziwe pieniądze zarobili już inni. Szukaj dobrych kontaktów ze specjalistami w danej dziedzinie i polegaj raczej na lekturze blogów, czy pism branżowych i eksperckich.

- Inwestuj tylko takie pieniądze, które możesz stracić.

Każdą inwestycję trzeba dokładnie skalkulować. Jeśli narażasz zbyt dużą część swojego majątku, czy oszczędności możesz skończyć w poważnych tarapatach. Dlatego nigdy nie inwestuj pieniędzy, na których stratę, w razie niepowodzenia, nie możesz sobie pozwolić.

- Skup się na wartościach, a nie cenach.

Ceny się zmieniają, ceny bywają kapryśne. Wartości są ponadczasowe. Kiedy poznajesz dokładnie swoją branżę i dziedzinę swojej inwestycji, zaczynasz dostrzegać wartości, które przetrwają kryzys, czy bańkę spekulacyjną. Naucz się odróżniać ceny “napompowane” czyimiś działaniami spekulacyjnymi od wartości, które są znacznie trwalsze.

Jakkolwiek to są na ogół bardzo subiektywne sprawy. Oceny dokonujesz i decyzję podejmujesz zawsze Ty!

Twoja najważniejsza inwestycja

A skoro tak, to jest jeszcze jedna inwestycja, najważniejszą, przynosząca najwyższe stopy zwrotu: inwestycję w siebie. Im więcej umiesz, im więcej rozumiesz i im większe Twoje doświadczenie, tym więcej zarobisz na inwestowaniu.

Kryptowaluty są kolejną, być może przejściową, modą. Prawdziwa wartość leży w umiejętności inwestowania, a nieco mniej w fascynacji ulotnymi i kapryśnymi bańkami spekulacyjnymi.

Jeśli znasz się na inwestowaniu, masz w tym doświadczenie i jeśli znasz rynek kryptowalut od podszewki, możesz na nich zarabiać krocie nawet teraz, kiedy najwięksi wygrani już dawno zgarnęli większość śmietanki.

W przeciwnym razie weź pod uwagę jedną istotną kwestię. Dlaczego kryptowalutami interesujesz się dopiero teraz, kiedy stały się one przedmiotem zainteresowania popularnych mediów? Profesjonalni inwestorzy polegają na źródłach eksperckich, a nie popularnych, często sensacyjnych doniesieniach.

Jeśli zafascynowały Cię bitcoiny, lub inne kryptowaluty, i jeśli zrozumiałeś ideę pomnażania pieniędzy, wykorzystaj tę energię, by po prostu nauczyć się inwestować profesjonalnie.

Andrzej Mańka

Autor tekstu jest założycielem The Manka Academy LTD, specjalizującej się w e-learningu.

24 maja 2021 Andrzej poprowadzi warsztaty online “Bitcoiny – inwestować czy nie?” sprawdź szczegóły tutaj.

Najnowsze komentarze